两只美股ETF股息率都高达10%,你选哪一个?

最近连续有两篇文章介绍了两只追踪纳斯达克100指数,都采用了覆盖式期权策略(Covered Call Strategy),通过卖出看涨期权获得期权费收入,用于定期派发分红;都属于收入型ETF,目标是在提供稳定现金流的同时降低部分波动性。

在看本文前一定要先看《》和《》这两篇文章,不然有可能理解不了接下来要说的内容,这三篇是纳指100备兑看涨期权ETF三部曲。

有些投资者看了前两篇文章有点晕,不知道QYLD和JEPQ这两只都是主打“卖出看涨期权+高分红”的美股ETF该怎么选?

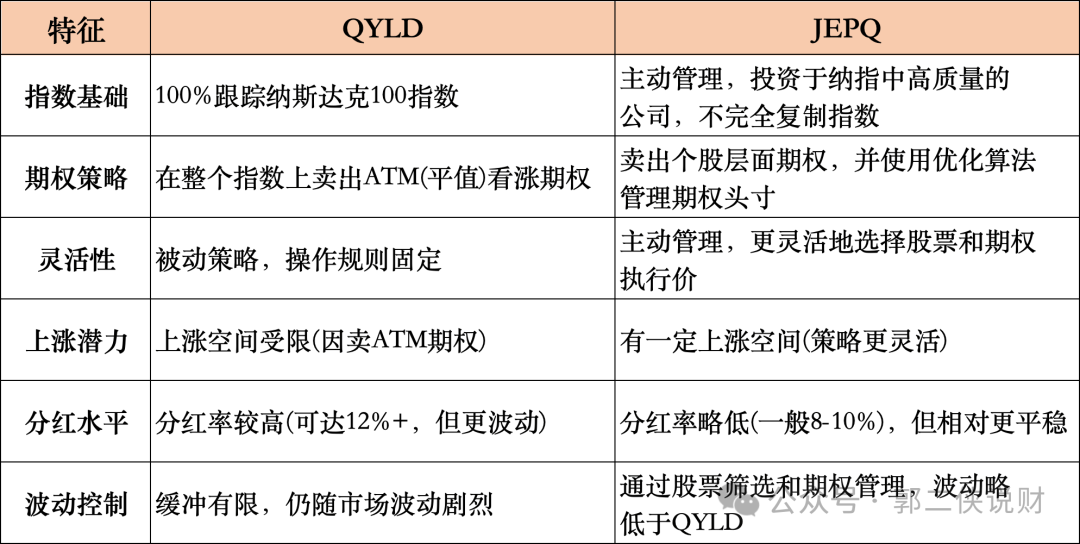

我做了一张表格,把它们在投资策略和风险收益结构上的不同之处列出,大家看后会一目了然。

投资策略本身并没有高低优劣之分,能在市场上长期运行的策略必然有其独特之处,只是侧重点不一样罢了。投资者应根据自己的风险偏好和目标选择合适自己的投资标的。

QYLD:股息高,适合追求稳定现金流,接受更少的资本增值潜力的投资者。 JEPQ:增长高,适合既想获得高股息,又希望部分资本增值的投资者。 各有优劣势。

如果你偏好更主动、抗跌能力稍强的策略,JEPQ更具吸引力;但如果你只想要一个“像发工资一样”的ETF,QYLD的定期高分红更直观。

当然,也有投资者对这种覆盖式期权策略不屑一顾,认为还不如直接抄底QQQ赚钱来的快,只能说这种投资者还是太年轻。当你经历过太多长时间的低迷后,就会明白现金流对于人性的考验是多么重要。

这个策略不在于防范纳指大幅下跌,而是通过牺牲一些未来的回报,换取持续稳定的现金流,帮投资者熬过熊市跨越经济周期。

有些投资者可能会担心覆盖式期权策略的长期分红稳定性,如果纳指持续暴跌,还能保证按月分红吗?

这是一个非常关键且现实的问题,QYLD和JEPQ虽然以高分红著称,但它们的分红并非“保本”或“保证”,尤其在纳指持续下跌的情形下,分红的稳定性确实存在挑战。

QYLD和JEPQ的大部分分红来自卖出看涨期权所得的期权费,而不是股票分红或资本利得。

事实上QYLD和JEPQ并不惧怕市场波动,纳指波动越大,期权费反而可能增加,但如果波动率下降,期权费收入会减少。

这种策略本质上还是依赖市场波动来赚取权利金,如果长期持续下跌看涨期权就卖不出好价格,这将直接导致期权费减少影响分红能力。

但也不用过于担心,QYLD运行了12年,JEPQ运行了3年,目前还没遇到这么极端的情况。

。。。

盈宝有四大优势,不管是玩港股打新还是交易大饼ETF都不容错过。